Глава 6. Планы ничего не стоят

Риск инвестирования со временем возрастает

Часто в своих размышлениях о будущем мы опираемся на старые результаты. И это кажется разумным. Однако даже если прошлое и преподает нам уроки (и иногда весьма полезные), тут же возникает другая проблема: неверная интерпретация.

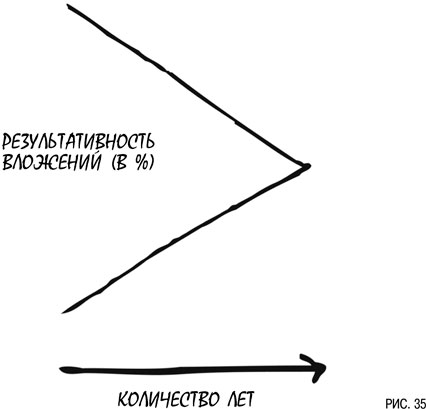

Рассмотрим, например, такое понятие, как риск. При составлении финансовых планов люди обычно тратят свои время и энергию на то, чтобы решить, насколько высокий риск они готовы на себя принять. Если в поисках решения проблемы вы обратитесь за советом к менеджеру по продажам финансовых услуг или консультанту в секции «Инвестиции» какого-нибудь крупного книжного магазина, то они, несомненно, скажут вам, что со временем риск снижается.

Объяснения обычно сопровождаются «поучительным» рисунком вроде наброска выше. Смысл его таков: со временем диапазон потенциальных доходов от инвестирования сужается до среднего долгосрочного уровня в 10 %.

Другими словами, если рассматривать максимальную и минимальную доходность фондового рынка за год, то можно или потерять более 40 %, или заработать более 60 %. Диапазон возможностей очень широк.

Если же взять в расчет 20-летний период, то наименьший среднегодовой доход составит около 3 %, а наибольший — около 15 %. Такой диапазон гораздо у́же. За 30 лет показатели еще больше приблизятся к среднему значению.

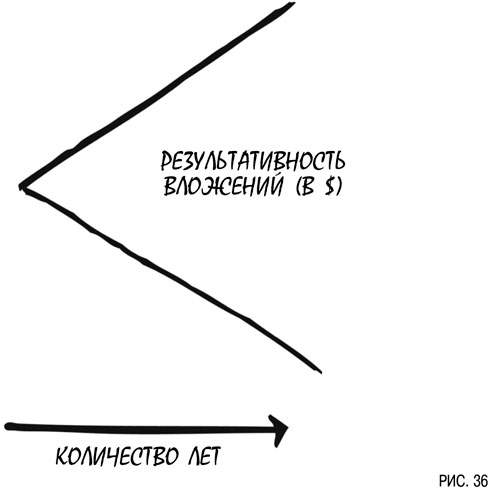

Проблема в том, что, как показывает практика, живые люди, живущие в реальном мире, на самом деле не обращают никакого внимания на ставки. Они думают о деньгах. При всем старании за процентную ставку не купить еды, не заплатить за колледж и не выйти на пенсию.

И вот что интересно: измеряя тот же диапазон потенциальной доходности в долларах, мы получаем противоположную картину. Потенциальная доходность со временем становится выше.

Как же это происходит?

Если вместо запланированных 7 % вы заработали пять, то по итогам года разница в доходе будет не очень большая, зато в перспективе двадцати или тридцати лет разрыв получится значительный.

И снова показательным примером нам послужит авиарейс. Представьте себе перелет через Соединенные Штаты по маршруту из Лос-Анджелеса в Майами. Если при взлете самолет на сантиметр отклонится от курса, то, пролетая над Лас-Вегасом, пассажиры вряд ли что-нибудь почувствуют. Но стоит не скорректировать курс в дальнейшем, и лайнер рискует приземлиться в штате Мэн вместо Майами.

Если в основе вашего плана лежит долгосрочная доходность фондового рынка и при этом вы никогда не вносите в него поправки, то очень рискуете оказаться в итоге не там, где хотели. С другой стороны, если вы выбрали маршрут, а затем, обнаружив отклонения от заданного курса, немного скорректировали его, то все равно благополучно прибудете к месту назначения.